12月18日,长信文化传媒控股集团(长信传媒)(G.H.Y Culture& Media Holding)在新加坡交易所主板上市,股票代码为“XJB”。是次IPO共募资 1.21705亿新元。

如果不包括房地产投资信托(REIT)的话,长信传媒是继纳峰科技(Nanofilm)和亚洲征信(Credit Bureau Asia)之后,今年第三个主板上市的IPO。

主要业务

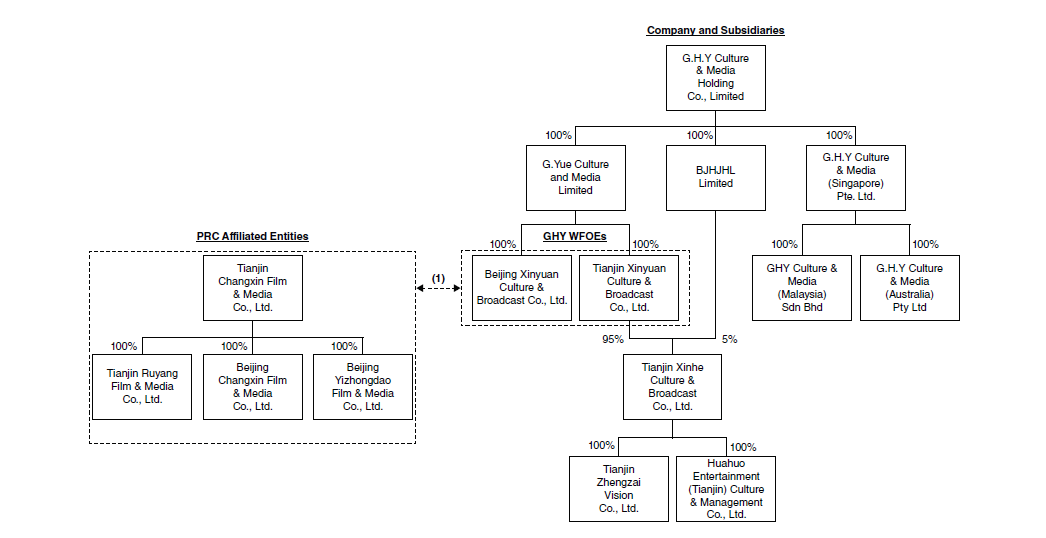

长信传媒,是一家专注于制作和推广亚太地区戏剧、电影及音乐会的娱乐公司,公司曾在中国、新加坡和马来西亚完成多部电视剧和电影的制作,并在中国各大电视网络和主要视频流媒体平台播放和/或发行。此外,公司还承接国际知名艺人在新加坡的音乐会制作,未来即将在新加坡、马来西亚、澳洲等地举办音乐会。长信传媒还在中国和新加坡提供艺人管理服务以及服装、道具和化妆服务。

长信传媒业务主要包括电视节目与电影制作、演唱会制作业务、艺人管理服务、以及服装、道具和化妆服务业务等。当中包括《小娘惹》、《最美的乡村》和《最美逆行者》等剧集,公司也获得授权,负责制作周杰伦在新加坡、马来西亚、澳大利亚以及中国(不包括香港和澳门)等地的演唱会。

长信传媒的收入,主要来自中国、新加坡。

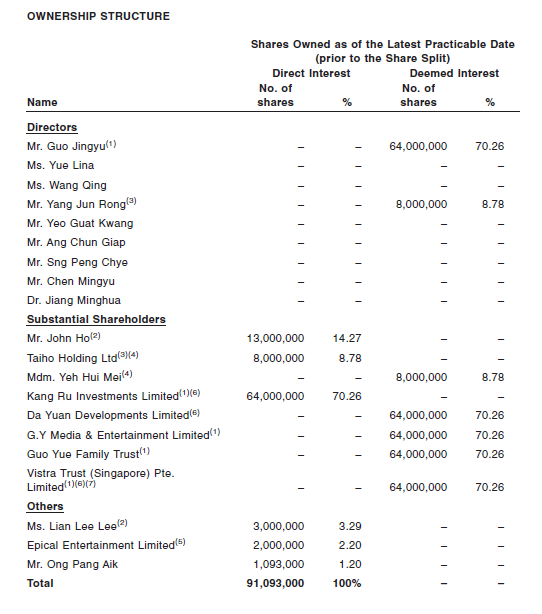

股东架构

招股书显示,在上市前的股东架构中,郭靖宇通过Guo Yue Family Trust持股70.26\%;何亚发 Mr John Ho、练俐利 Ms.Lian Lee Lee夫妇分别持股14.27\%、3.29\%,合计持股17.56\%;Taiho Holding (杨峻荣 Mr. Yang Jun Rong、叶惠美 Mdm. Yeh Hui Mei,各50\%)持股8.78\%,完美世界(002624.SZ)旗下的 Epical Entertainment 持股2.2\%,王邦益 Mr. Ong Pang Aik持股1.2\%。

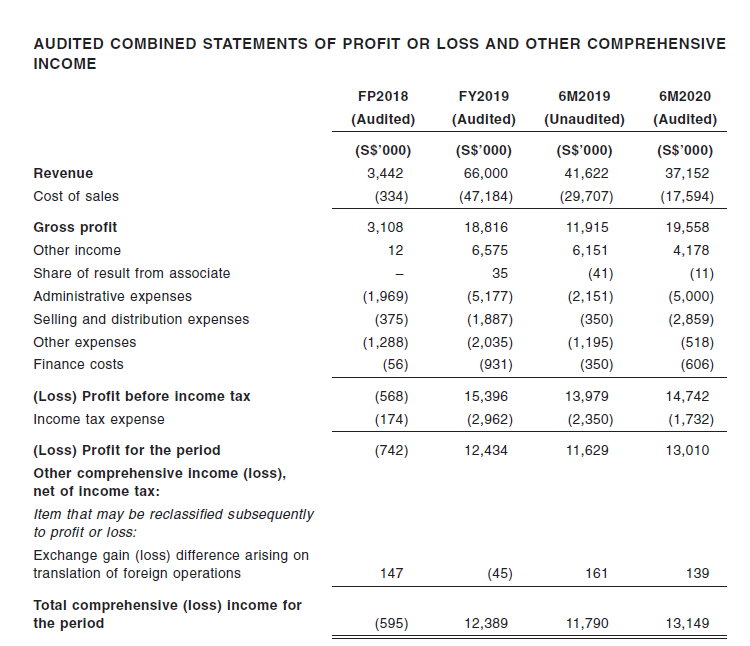

公司业绩

招股书显示,在过去的2018年、2019年两个财政年度和2020年上半年,长信传媒的营业收入分别为344.2万、6,600.00万和3,715.20万新加坡元,相应的净利润分别为-59.5万、1,238.9万和1,314.90万新加坡元。

中介团队

长信传媒是次IPO的的中介团队主要有:DBS、UOB Kay Hian 为其联席保荐人;德勤 为其审计师;通商、的近、立杰分别为其公司中国律师、公司香港律师、公司新加坡律师;君合、艾伦格禧分别为其券商中国律师、券商新加坡律师;弗若斯特沙利文 为其行业顾问。

长信传媒招股书链接:

https://ghyculturemedia.com/wp-content/uploads/2020/12/GHY-Culture-Media-Prospectus.pdf

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com