2021年1月27日,来自上海的上海心玮医疗科技股份有限公司 Shanghai HeartCare Medical Technology Corporation Limited(以下简称“心玮医疗”)向港交所递交招股书,拟在香港主板挂牌上市。

心玮医疗招股书链接:

https://www1.hkexnews.hk/app/sehk/2021/103144/documents/sehk21012701141_c.pdf

心玮医疗,于2016年成立,是中国的神经介入医疗器械先行者。

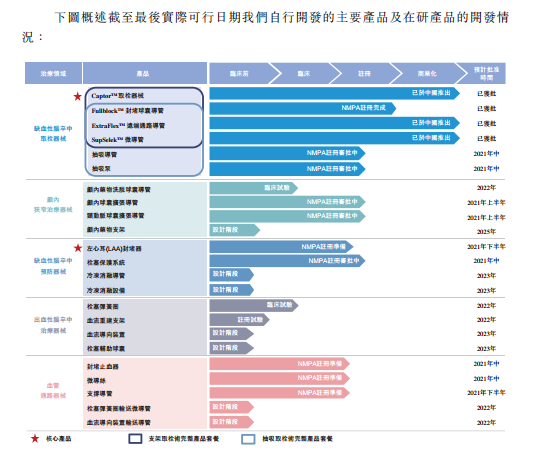

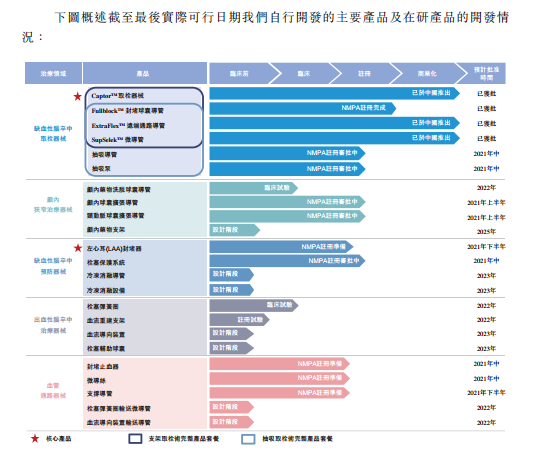

心玮医疗,拥有具有23款商业化产品及在研产品的广泛组合,覆盖了整个庞大、快速增长及渗透率非常不足的神经介入市场。产品组合从治疗及预防缺血性脑卒中(包括急性缺血性脑卒中及颅内狭窄)到出血性脑卒中的治疗。

截至最后实际可行日期,心玮医疗已就四种缺血性脑卒中治疗器械获得NMPA批文,形成支架取栓术的完整产品套装。此外,预期于2021年商业化九款目前于后期阶段的在研产品,并于2022年至2025年间商业化10款目前于早期阶段在研产品。

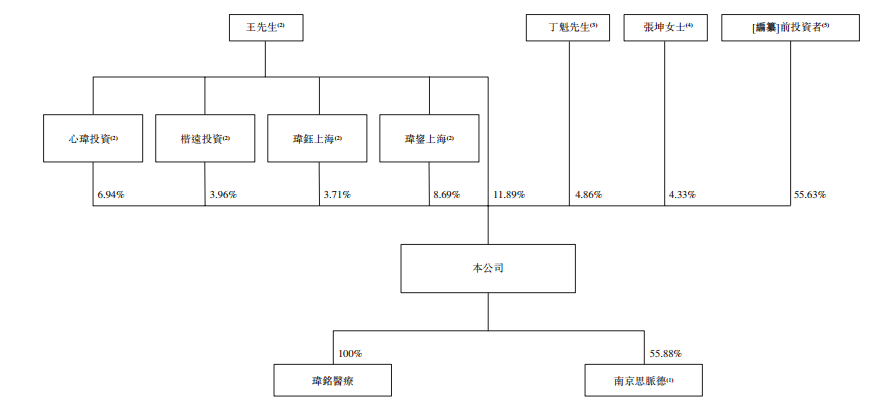

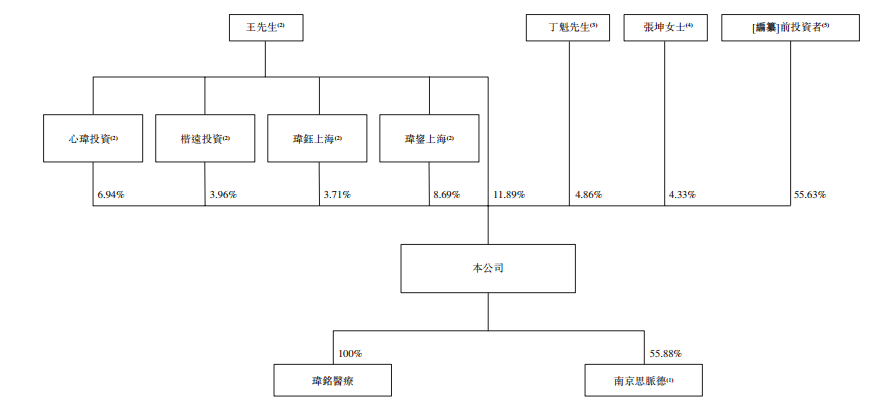

招股书显示,心玮医疗在上市前的股东架构中,最大股东为王国辉先生,直接持有11.89\%的股份,同时透过心玮投资、楷远投资、玮钰上海及玮鋆上海控制分别持有6.94\%、3.96\%、3.71\%和8.96\%的股份,合计控制35.18\%的股份;

非执行董事丁魁先生,持有4.86\%的股份、执行董事张坤女士,持有4.33\%的股份;

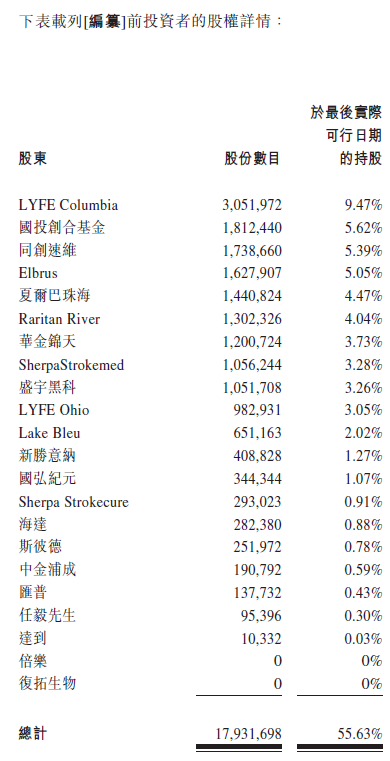

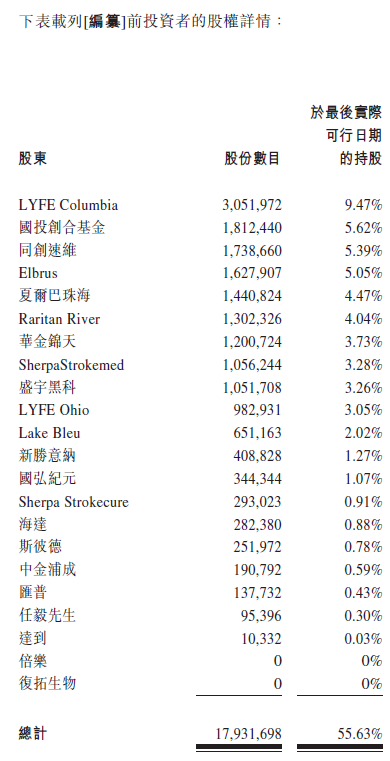

此外,其他投资者合计持有55.63\%的股份。

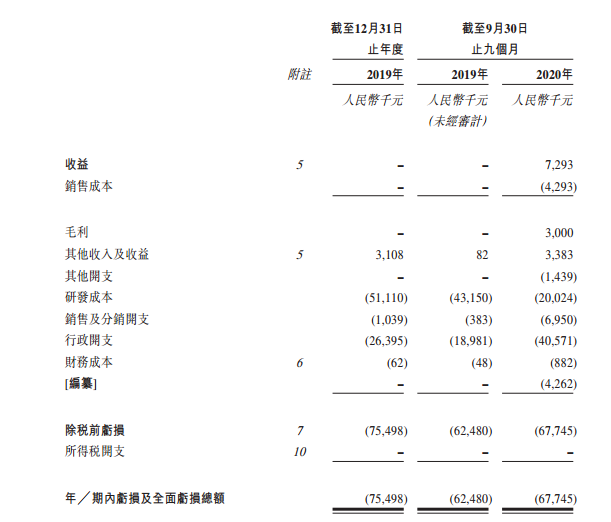

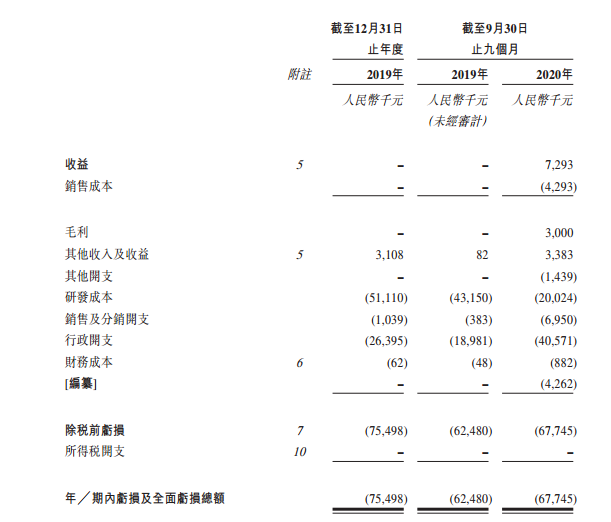

招股书显示,在过去的2019年和2020年前九个月,心玮医疗的营业收入分别为0元、729.3万元人民币,相应的研发开支为 5,111.0万和 2,002.4亿元人民币,相应的净亏损分别为7,549.8万和6,774.5万元人民币。

心玮医疗是次IPO的中介团队主要有:高盛、中金为其联席保荐人;安永为其审计师;天元、史密夫.斐尔分别为其公司中国律师、公司香港律师;通商、美迈斯分别为其券商中国律师、券商香港律师;灼识咨询为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

Post Views:

193