美团(03690.HK)宣布,以每股273.80港元(较周一收市价折让约5.3\%)先旧后新配售增发1.98亿股新股,相当于扩大后已发行股本约3.3%,腾讯作为老股东认购其中约1135万股,价值4亿美元。经扣除所有费用、成本及开支后,配售所得资金净额约66亿美元,合约512港元。

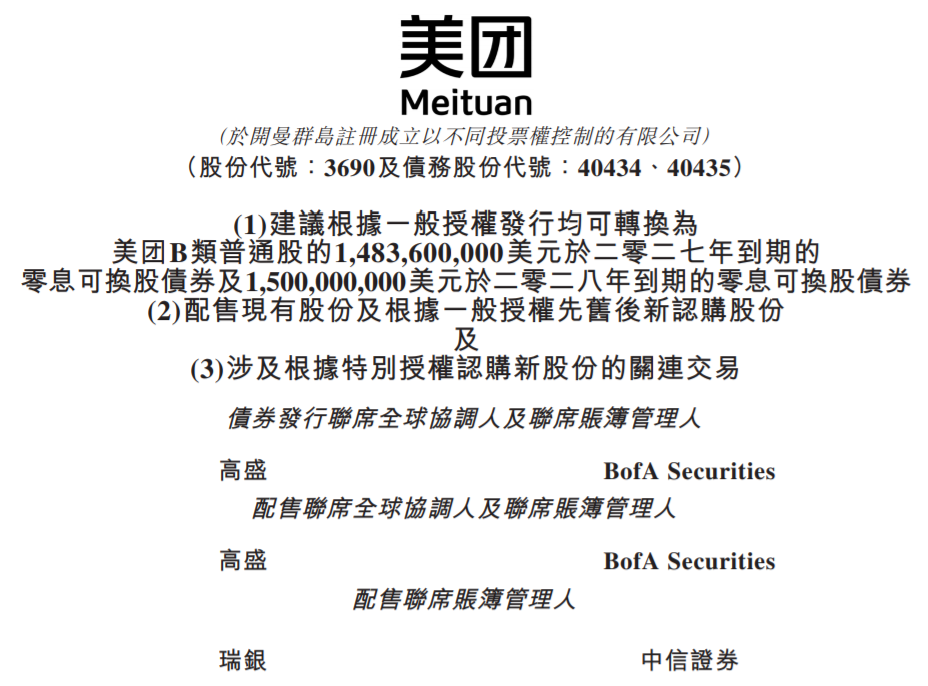

美团还将发行2027和2028年到期的可转债,换股价为431.24港元,较周一收市价溢价49.1\%。在扣除佣金及开支后,所得资金净额分别约为14.857亿美元及14.858亿美元。

配售及发行可转债所得净额约为95.72亿美元,拟用于科技创新,加大在无人车、无人机配送等领域前沿技术的投入,以及一般企业用途。

高盛、美林、瑞银、中信里昂为其配售联席账簿管理人。

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)