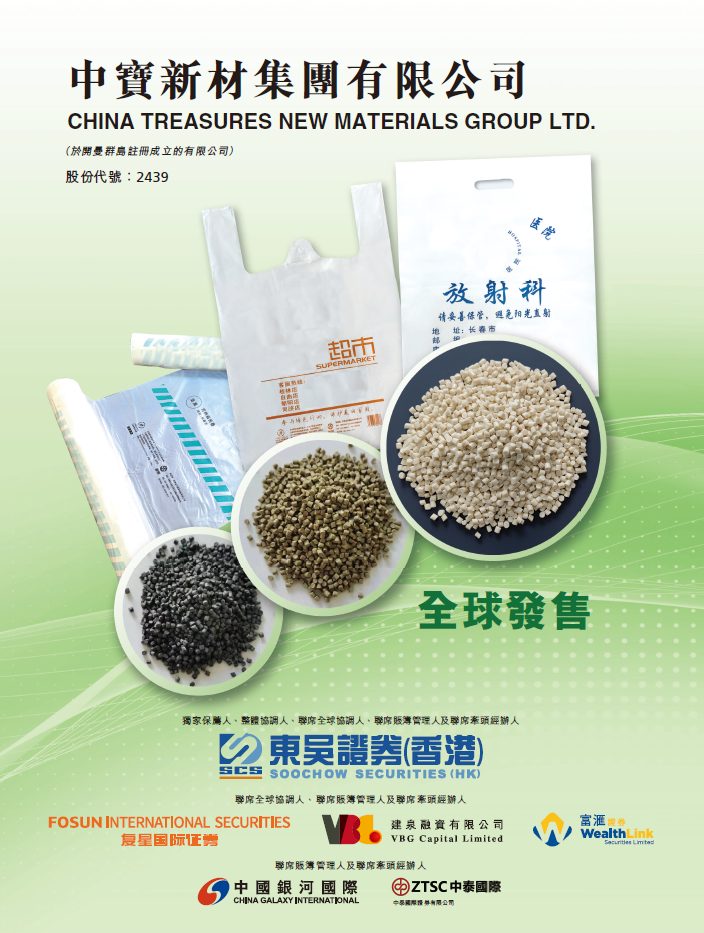

2023年3月31日, 中宝新材集团有限公司 China Treasures New Materials Group Ltd. (以下简称“中宝新材 ”) (02439.HK) ,成功在香港联合交易所主板挂牌上市。 中宝新材 ,来自吉林长春, 作为一家中国领先的生物降解塑料产品生产商,主要在中国东北从事生物降解塑料开发与制造。 根据弗若斯特沙利文报告 ,于2021年按中国一次性生物降解塑料产品制造商收入计,中宝新材 于中国所有一次性生物降解塑料产品制造商中排名第四,市场份额约2.6\%, 在中国东北所有一次性生物降解塑料产品制造商中排名第一, 市场份额为29.6\%;按2021年一次性生物降解塑料购物袋的销售收入来看,在中国东北所有一次性 生物降解塑料产品 制造 商中排名第一 , 市场份额为40.6\% 。

中宝新材 是次IPO全球发行 发售1.9亿股新股、0.6亿股老股, 合共2.5亿股 ,发行价为每股1.05港元,募集资金总额约为2.625 亿港元。预计不会行使超额配股权。 中宝新材 是次IPO引入1名基石投资者ZhongBaoNew materials认购约人民币9000万元的发售 股份。 招股书显示, 中宝新材 在上市后的股权架构中, 张玉秋女士、单玉柱先生 夫妇合计持股67.1903\%,其中张女士 通过 Lvsetianye Technology 持股38.1081\%, 单先生通过 Lvsesenlin Technology、Daziran Technology、CPEP Holdings(拟用作雇员激励) 分别持股9.1023\%、10.2599\%、9.7200\%。 其他投资者包括: 陈国斌先生,通过 Shenzhou Technology 持股4.8150\%; 李溪泉先生,通过 Languang Technology 持股1.1250\%; 卢昌东先生,通过 Tianxingjian Technology 持股1.0597\%; 章志方先生,通过 EP Technology 持股0.8100\%。公众股东持股25\%。 截至午间收市, 中宝新材 每股报0.71港元,跌32.38\%, 总市值为7.10 亿港元。

中宝新材 (02439.HK) 是次IPO上市的中介团队主要有:

东吴证券国际 为其独家保荐人、整体协调人、联席全球协调人、联席账簿管理人、联席牵头经办人; 复星国际证券、建泉融资、富汇证券 为 其联席全球协调人、联席账簿管理人、联席牵头经办人; 中国银河国际、中泰国际 为其 联席账簿管理人、联席牵头经办人; 博恩证券、艾德证券、千里硕证券、第一上海、富途证券、华业证券、六福证券、贝德斯证券、佳富达证券、圣衡金融、老虎证券、中募金融 为其 联席牵头经办人; 中审众环 为其审计师; 北京浩天、摩根路易斯 分别为其公司中国律师、公司香港律师; 广东恒益、金杜 (香港) 为其券商中国律师、券商香港及美国律师;

中宝新材招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2023/0321/2023032100048_c.pdf

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。 更多香港IPO上市资讯:www.ryanbencapital.com 中宝新材,今招股,预期3月31日香港IPO上市

中宝新材,来自吉林长春,通过港交所聆讯、即将香港IPO上市

香港 IPO中介机构排行榜 (过去两年:2021年&2022年)

2022年香港IPO市场:上市90家,募资1046亿,破发59\%,退市64家

Post Views:

1,190

文章导航