华住集团(HTHT)也在美国证监会同步递交招股书,根据其文件显示:华住集团是次在香港IPO,拟发售2,042.215万股普通股,另有15\%的超额配股权,IPO发售价格将在9月16日确定,最高定价为每股368港元,预期最多募资可达75.15亿港元。其在香港的股票代码为01179。

华住在香港交易所所披露的招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102602/documents/sehk20091000093_c.pdf

华住在美国证监会所披露的招股书链接:

https://www.sec.gov/Archives/edgar/data/1483994/000104746920004805/a2242336z424b5.htm

华住集团(HTHT),于2010年3月26日在纳斯达克全球精选市场挂牌上市。于9月9日收报44.55美元,目前总市值为132.24亿美元。

华住集团是一家业务覆盖全球的领先且发展迅速的中国多品牌酒店集团。根据弗若斯特沙利文的资料,截至2019年底,以经营的酒店客房数量计,为中国第二大及全球第九大的酒店集团。

截至2020年6月30日,华住集团拥有6,187家在营酒店,包括758家租赁及自有酒店及5,429家管理加盟及特许经营酒店,合共有599,235间酒店客房。

华住集团旗下经营多个知名酒店品牌,包括禧玥、花间堂、桔子水晶、全季、星程、宜必思、汉庭等。

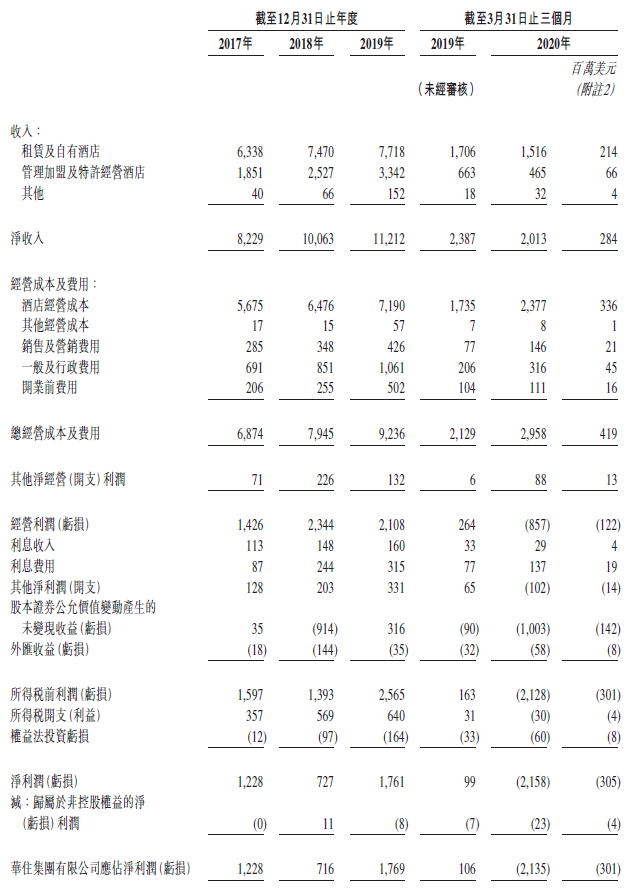

招股书显示,在过去的2017年、2018年、2019年三个财政年度和2020年上半年,华住集团的营业收入分别为 82.29亿、100.63亿、112.12亿 和20.13亿人民币,相应的净利润分别为12.28亿、7.27亿、17.61亿 和 -21.58亿人民币。

香港IPO市场(2020年前八个月):上市91家,募资1,477亿港元

香港 IPO中介机构排行榜 (过去24个月:2018年9月-2020年8月)