2020年9月23日,来自上海的Edding Group Company Limited (下称“Edding Group”) 向港交所递交招股书,拟在香港主板 IPO上市。

Edding Group招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102662/documents/sehk20092301255_c.pdf

主要业务

Edding Group,作为中国领先的综合医药公司,愿景是凭借公司经市场验证的完整价值链能力,成为专注于抗感染、心血管疾病(「CVD」)、呼吸系统三个核心治疗领域「放眼全球、服务中国」(GLOCAL)的领先医药公司。

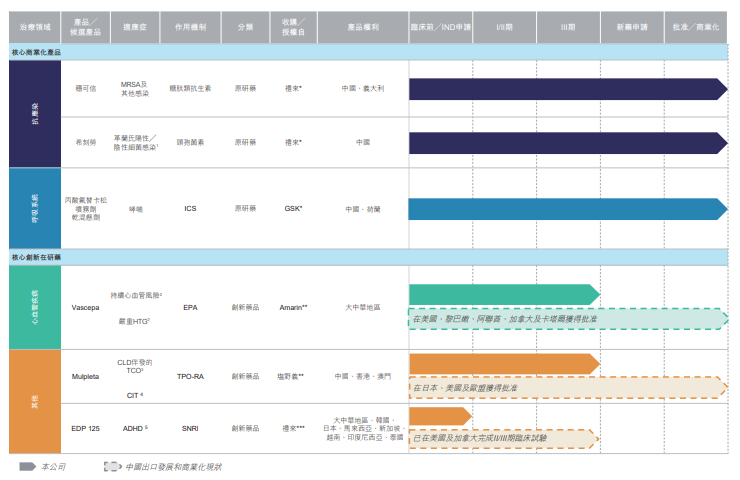

Edding Group已建立包含六种核心产品的高质量产品组合,包括三种商业化原研品牌产品、三种创新在研新药。上述各产品均解决增长迅速疾病领域中大量未满足的医疗需求。下表概述截至最后可行日期公司的产品组合及各资产状态:

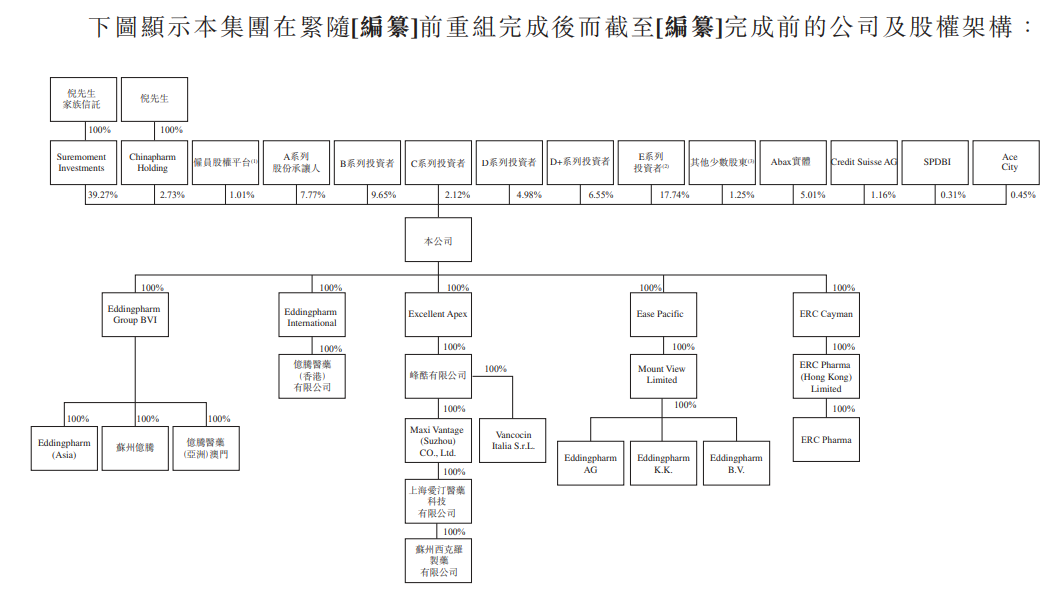

股东架构

招股书显示,Edding Group在上市前的股东架构中,控股股东为倪昕先生, 其通过Suremoment Investments、Chinapharm Holding 、Talent Creation及Chinapharm Group合共控制约43.01\%的投票权。

控股股东其他业务

招股书显示,于最后可行日期,控股股东倪昕先生及Zou Xiaoming博士分别控制EOC Pharma Limited 82.64\%及12.28\%权益,而EOCPharmaLimited拥有泰州亿腾景昂65.09\%权益。倪昕先生为泰州亿腾景昂董事会主席,ZouXiaoming博士为泰州亿腾景昂董事兼首席执行官。于最后可行日期,泰州亿腾景昂有12种治疗各种实体肿瘤的在研药。

* 根据上交所科创板网站披露,泰州亿腾景昂的科创板上市申请于2020年6月23日获受理,其在科创板招股说明书中披露,公司的实际控制人为Ni Xin(倪昕)。

公司董事认为泰州亿腾景昂集团的业务不大可能与Edding Group竞争,原因在于:Edding Group的产品组合主要分为三种核心治疗,即抗感染、心血管疾病及呼吸系统,而泰州亿腾景昂仅关注肿瘤方面。于营业纪录期间及截至最后可行日期,公司的产品组合仅包含一种肿瘤药泰立沙。截至最后可行日期,公司的存货中有若干未售泰立沙产品。截至日前,公司已停止采购泰立沙,且公司将与交易对手协商于泰州亿腾景昂的任何在研新药达到商业化阶段前终止分销协议。

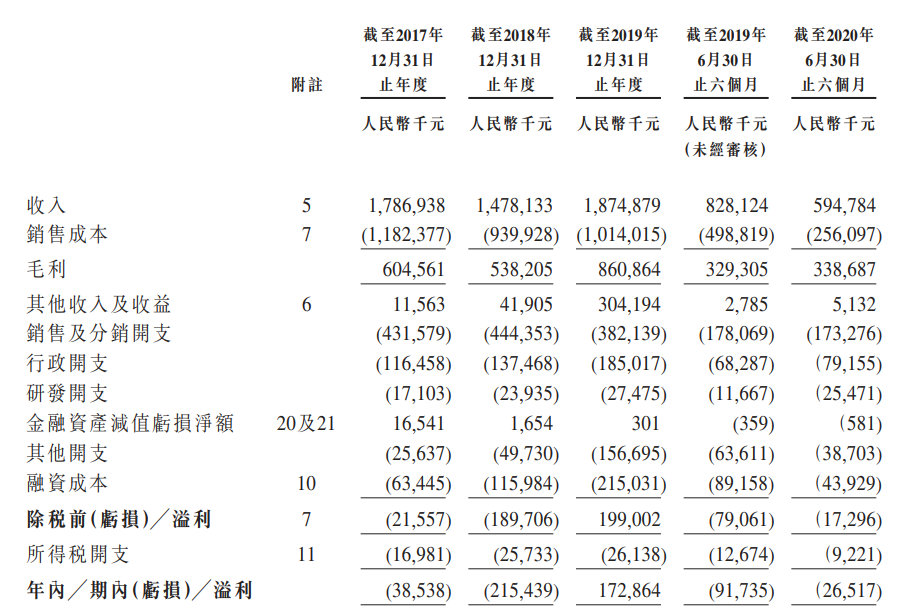

公司业绩

招股书显示,在过去的2017年、2018年、2019年三个财政年度和2020年上半年,Edding Group的营业收入分别为17.87亿、14.78亿、18.75亿和5.95亿元人民币,相应的净利润分别为 -0.39亿、-2.15亿、1.73亿和-0.27亿元人民币。

中介团队

Edding Group是次IPO的的中介团队主要有:摩根士丹利、瑞信 为其联合保荐人;安永 为其审计师;方达、盛德 分别为其公司中国律师、公司香港律师;君合、佳利 分别为其券商中国律师、券商香港律师;弗若斯特沙利文 为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

未盈利生物科技公司:2020年上半年,全部亏损,研发费用平均增长46\%

香港IPO中介机构 – 16家「未盈利生物科技公司」的选择(2020.05.05)

未盈利生物科技公司2年香港上市18家,已成港股重要板块,定价趋合理

香港IPO市场(2020年前八个月):上市91家,募资1,477亿港元

香港 IPO中介机构排行榜 (过去24个月:2018年9月-2020年8月)