来源 | 明报

原定将于明日(10月8日)挂牌的小型IPO新股、马来西亚建筑商捷心隆(02115.HK),罕有地上市前夕突然「临阵换将」,撤换多达8间包销商,改聘3间新包销商。公司将招股期延长三天,并押后至下周四(10月15日)上市。

公告表示,今次撤换包销商因「未能按原定时间表厘定上市价」并签订协议。有业内人士表示,公司、包销商间出现分歧,可能涉及定价、稳价机制等多方面因素。

定价日当天,决定炒8包销商

根据招股书,捷心隆本拟于上周一(9月28日)定价。昨日发布的公告显示,捷心隆正是在定价日当日与原先包销商签署「终止协议」,同时再另聘新包销商,签订新协议。

公司于公告续表示,为令投资者可考虑新包销商对其投资决定的影响,更新招股时间,由今日(10月7日)起至本周四(10月8日)下午5时仍可再申请认购股份。

本次被「炒鱿」的8家包销商为东皓证券、中泰国际、亿声证券、First Fidelity Capital(首信资本)、利盟证券、利高证券、伟禄亚太、尊嘉证券。

明报查询各家公司,伟禄亚太代表回复指知悉事件,但不方便置评。其他公司至截稿前均未有回复,或称不愿接受访问。新任包销商则分别为果树证券、骏升证券、天大证券。

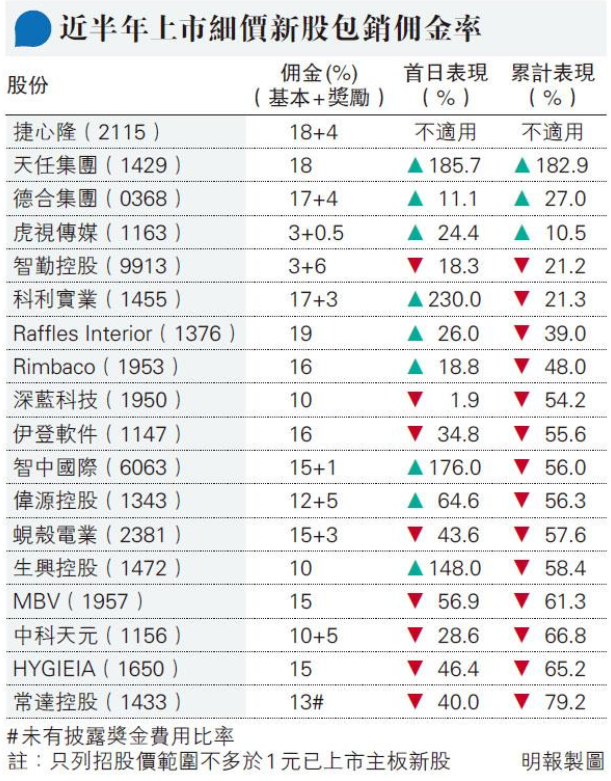

包销奖励佣金共22\% 近期最高

统计过去半年细价新股向包销商支付的佣金,费率多数超过一成(见表),一般大型IPO佣金则仅有1至3\%。当中捷心隆基本包销佣金达18\%,连同4\%奖励佣金,更是近期最高。有市场人士推测,市场对细价股需求日益下降,事件或涉及股份滞销。

他续指,该间公司佣金开支高达18\%,假若以下限定价,公司最终到手集资额进一步缩水,又要支付高昂佣金,或令大股东选择「换将」。

定价低上市公司不悦,定价高难卖

有资深业内人士亦对明报表示,若股份未能按理想价格卖出,或会令上市公司与包销商不合,甚至导致「炒鱿」。他表示,理论上新股定价愈高,包销商便可获得更多佣金,对后者是有利,但实际情况则未必愈高愈好。

他解释,因高定价「好难卖」,亦难以吸引长线基金入飞,同样会令上市公司不悦。他指出,上市过程需双方默契,实际在公司估值、新股定价、超额配股权,及设定稳价机制各方面,均有机会引致意见不合。