中国科技媒体通信行业(TMT)IPO回顾与前瞻(2020年下半年)链接:

https://www.pwccn.com/zh/tmt/tmt-ipo-review-outlook-2020-h2.pdf

中国科技媒体通信行业(TMT)IPO回顾与前瞻(2020年上半年)链接:

https://www.pwccn.com/zh/tmt/tmt-ipo-review-outlook-2020-h1.pdf

普华永道,于2021年2月发布了2020年下半年中国TMT企业(科技、媒体及通信行业)IPO的回顾与前瞻。

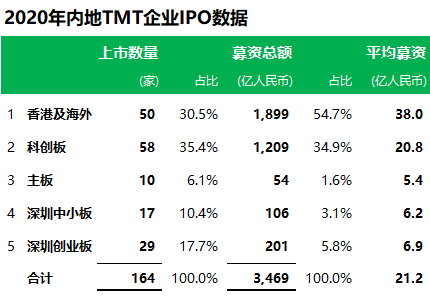

结合其上半年的报告,2020年内地TMT企业IPO的全年数据如下:

来源:普华永道报告

2020年全年,内地TMT企业IPO数量合计164宗,较2019年的104宗增加57.7\%,IPO募资约3,468亿人民币,较2019年的1,781亿增加94.8\%。其中:

在香港及海外上市:

从数量上看,共50家,占全部IPO数量的30.5\%;

从募资总额上看,共募资1,899亿人民币,占全部IPO募资总额的54.7\%;

平均每家募资38亿人民币,较TMT企业的平均募资金额21.2亿,高出79\%;

IPO募资最高的是京东集团(09618.HK),其募资折合人民币大约290亿人民币(募资345.58亿港元)。

在A股上市:

从数量上看,共114家,占全部IPO数量的69.5\%;

从募资总额上看,共募资1,570亿人民币,占全部IPO募资总额的45.3\%;

平均每家募资13.8亿人民币,较TMT企业的平均募资金额21.2亿,低了35\%;

这A股上市的114家中,58家在科创板挂牌上市,平均每家募资为20.8亿人民币;29家在创业板上市,平均每家募资6.9亿人民币。

A股IPO募资最高的是科创板上市的中芯国际(688981.SH),其募资约532亿人民币。

普华永道全球TMT行业主管合伙人周伟然表示,香港市场将继续成为中概股寻求二次上市的首选地,虽然2020年度中概股赴美上市势头强劲,不过《外国公司问责法案》的生效将增加中国企业赴美上市的困难和不确定性,料短期内并不会对中概股赴美上市造成实质性影响,惟法案的生效也将在一定程度上推动中概股寻求香港或海外二次上市。

普华永道中国内地TMT行业主管合伙人高建斌表示,2020年下半年科创板、创业板注册制实施的推动,以及受美国和香港资本市场活跃的驱动下,中国内地TMT公司的上市势头持续加强。由于快手等企业于2021年年初在香港上市,再加上科创板及创业板块的稳步发展,展望2021年会是一个TMT企业IPO大年,在A股和海外市场都有可能创新高。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。