主要业务

乐普生物,是一家立足中国、面向全球的聚焦于肿瘤治疗领域的创新型生物制药企业。

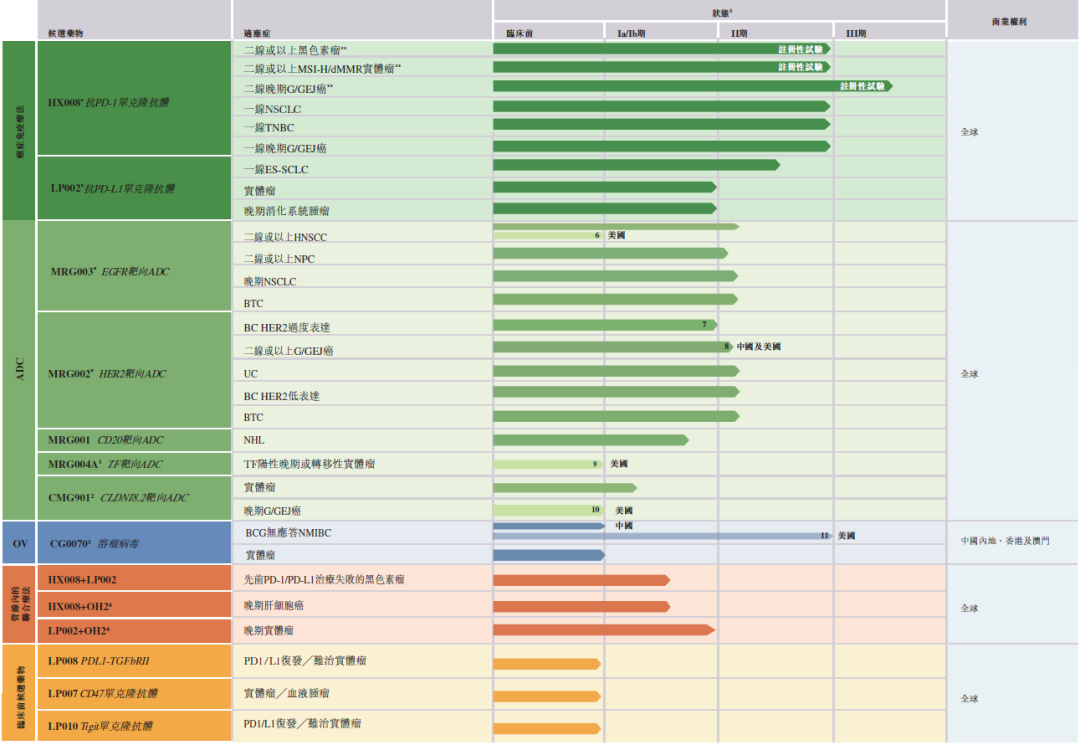

公司战略性地构建了差异化的产品管线。抗PD-1及抗PD-L1候选药物是公司免疫治疗的基石,为管线的支柱。公司预期于2021年向国家药监局提交抗PD-1候选药物HX008 (pucotenlimab)的上市申请。公司还致力开发具有高度差异化竞争优势的创新型ADC管线及溶瘤病毒产品。根据弗若斯特沙利文的资料,按临床阶段ADC候选药物的数量统计,公司的ADC候选药物管线在中国处于领先地位。公司自主研发了MRG003、MRG002、MRG001及MRG004A等ADC类候选药物并拥有其全球权益。

截至最后实际可行日期,公司的产品管线中有(i)八种临床阶段候选药物(包括四种核心产品及一种我们透过合营企业共同开发的候选药物);(ii)三种主要临床前候选药物及(iii)三种临床阶段的候选药物的联合疗法。公司的八种临床阶段候选药物中有五种属于靶向疗法,而三种属于免疫治疗药物,其中两种属于免疫节点药物及一种属于溶瘤病毒药物。截至最后实际可行日期,公司已启动28项候选药物的临床试验,其中三项临床试验已进入注册性试验,两项临床试验正在美国进行。

公司的研发体系由三大核心技术平台提供支撑:(i)经临床验证的具有先进偶联和CMC技术的ADC平台;(ii)具有多特异性抗体发现及构建能力及10^11规模的抗体库的抗体发现平台;及(iii)具备先进工艺的分析开发平台。

截至最后实际可行日期,公司拥有(i)各6项中国及美国授权专利、2项日本授权专利及各1项韩国、澳大利亚、智利及哥伦比亚授权专利;及(ii)47项申请中专利,其中包括中国内地8项及境外司法权区(如美国、日本及欧盟)39项,专利保护范围覆盖候选药物的单抗结构、靶点表位、CMC、用途、制剂配方和适应症等,努力为在研产品提供全生命周期的全球知识产权保护。

股东架构

根据招股书披露,在上市前的股权架构中,乐普生物的控股股东为蒲忠杰博士,其透过全资持有的宁波厚德义民持股28.2855\%,透过控制的乐普医疗(300003.SZ)持股14.7128\%,合计持有约42.9983\%的股份。公司执行董事兼联席总经理胡朝红博士持有9.0736\%的股份,苏荣誉先生持股6.5288\%。

其他投资者包括上海律元、翼朴资本、中国平安、海通证券等。

公司业绩

中介团队

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)