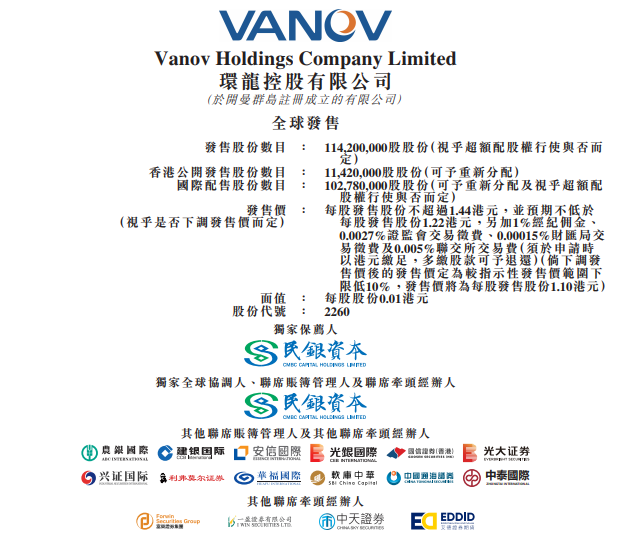

环龙控股(02260.HK),于今日(12月29日)起至下周一(2022年1月3日)招股,预计明年1月11日在港交所挂牌上市。民银资本为其独家保荐人。

环龙控股,计划发售 1.142亿股,90\%为国际发售、10\%为公开发售,另有15\%超额配售权。每股招股价介乎 1.22港元至1.44港元,最多募资约 1.64亿港元。

环龙控股是次招股合共引入2位基石投资者,合共认购4000万港元,其中龚朝晖先生认购2000万港元,陈雄先生认购2000万港元。

假设每股发售价1.33港元(按发售价中位数),超额配股权未行使,环龙控股预计上市总开支约4,950万港元,其中包括4.0\%的包销佣金、1.5\%的奖励费、上市费用、证监会交易征费、香港联交所交易费、法律及其他专业费用以及印刷及其他开支。

环龙控股是次IPO募资:40\%将用于购买机器以就产能扩大计划的第二阶段升级上海生产基地、成都生产基地;20\%将用于加强公司的研发能力;10\%将用于寻求策略性收购;20\%将用于偿还若干未偿还的银行借款;10\%将用于一般企业及营运资金用途。

环龙控股是次IPO,民银资本为其独家保荐人,其他包括农银国际、建银国际、安信国际、光银国际、国信证券(香港)、光大证券、兴证国际、利弗莫尔证券、华福国际、软库中华、中国通海证券、中泰国际、富荣证券、一盈证券、中天证券、艾德证券。

环龙控股,来自四川成都,主要从事造纸毛毯的设计、制造及销售。根据弗若斯特沙利文报告,其为中国市场的五大造纸毛毯制造商之一(排名第四),也是唯一在中国设立总部的造纸毛毯制造商,按2020年收入来算,其市场份额约为5.8\%。

环龙控股全球发售招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/1229/2021122900034_c.pdf

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

香港 IPO中介机构排行榜 (过去24个月:2019年12月-2021年11月)