若每股发售价17.88港元(发售价中位数),超额配股权悉数行使,九方财富预计上市总开支约1.16亿港元,包括2.5\%的包销佣金、1.5\%的酌情奖金、联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支。

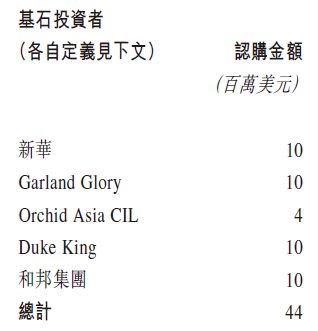

九方财富是次IPO引入5名基石投资,合共认购4400万美元(约3.454亿港元)的发售股份,其中新华保险(01336.HK,601336.SH)旗下的新华资产管理认购1000万美元、中国飞鹤(06186.HK)董事长冷友斌先生最终全资拥有的Garland Glory认购1000万美元、老股东Orchid Asia CIL认购400万美元、马杰先生及其家族成员通过Duke King认购1000万美元、四川和邦集团认购1000万美元。

九方财富是次IPO募资所得:约20\%预计用于提高集团的内容制作能力;约30\%预计用于提升集团的流量池;约30\%预计用于改善集团的技术能力;约10\%预计用于以收购形式投资于具备专业内容制作能力与高增长潜力的外部KOL或外部MCN;约10\%预计用作营运资金和其他一般企业用途。

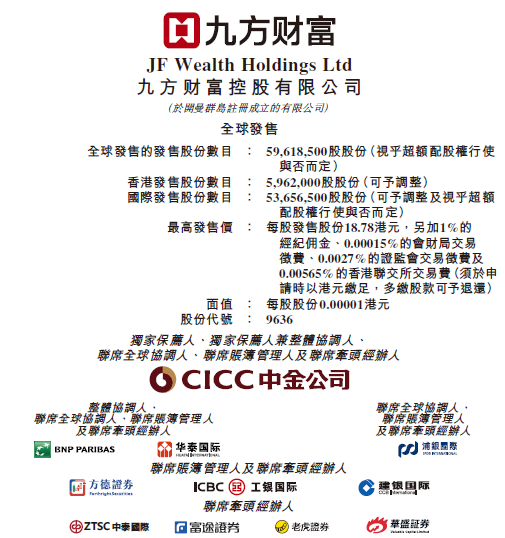

九方财富是次IPO,中金公司为其独家保荐人,其他包销商包括法国巴黎证券、华泰国际、浦银国际、方德证券、工银国际、建银国际、中泰国际、富途证券、老虎证券、华盛资本。

九方财富,作为中国在线投资决策解决方案提供商,专注于在线投资者内容服务市场。根据弗若斯特沙利文报告,于2021年,按总订单金额计,九方财富是中国第二大在线投资决策解决方案提供商,市场份额为5.9\%;中国最大的在线投资者内容服务提供商,市场份额为11.2\%;中国最大的在线高端投资者教育服务提供商,市场份额为31.9\%;中国第四大金融信息软件服务商,市场份额为5.4\%。截至2022年12月31日,九方财富共有245个在多个互联网平台上营运的MCN账户,拥有约3600万名追随者。截至2022年10月31日,九方财富的会选股App有约400万注册用户。

九方财富招股书链接:

香港 IPO中介机构排行榜 (过去两年:2021年&2022年)

2022年香港IPO市场:上市90家,募资1046亿,破发59\%,退市64家